以下是本文的幾個看點:

國內長租公寓市場容量有多大?龍頭公司市場占有率幾何?

四類主要玩家:開發商類、中介類、酒店類、創業類,各自優勢和挑戰在哪?

未來品牌公寓三種模式:集中式、分散式、托管式,哪種盈利能力最強?

長租公寓行業及龍頭公司估值情況如何?

1、市場空間

存量時代來臨,資本風口向服務與管理端轉移

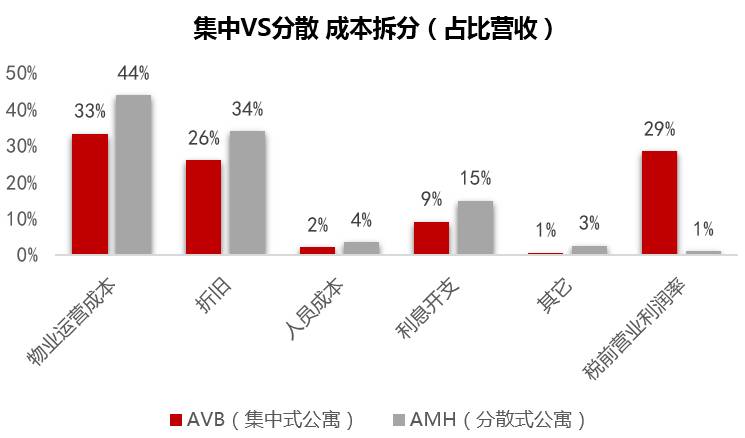

傳統的房地產業務階段上大致可以分為開發、交易、資產管理三個環節。按目前的市場空間估算,整個房地產服務市場空間在5.3萬億左右,市場中目前為止仍未成長出一個千億市值的公司,A股市場中唯一的地產服務類公司世聯行市值只有160億左右,可見行業投資價值仍未得到充分挖掘。

圖1:房地產住宅服務市場容量整體達5.3萬億

來源:華菁證券研究所

三大因素助推行業加速

房價的上漲已經將一部分人擋在了買房的門檻之外。本輪的周期中一個重要的特征是超過70%的交易屬于連環交易,這說明資產買賣越來越只限于有房人群進行換房交易和投資,變成了有產者之間的游戲。沒有買房的人將越來越無法“上車”,只能轉向租賃市場尋求長期的居住場所。

從2015年開始,從中央到地方都出臺了多項鼓勵租賃業務發展的政策,包括商業用房改租賃可以享受民水民電,給予住房租賃機構或個人稅收優惠,推進REITS的試點等。租賃市場從頂層設計上獲得了政策紅利,推動行業蓬勃發展。

此外,租賃市場長期存在的底層因素,如90后進入主力消費市場帶來消費升級的需求,以及租賃市場信息不對稱和裝修不符合需求等行業痛點的改善,也在以上周期背景和頂層設計的推動下產生了共振效應,使得整個品牌租賃市場進入一個新的加速階段。

國內租賃市場長期空間5萬億

從趨勢上看,租賃市場的GMV由兩個指標決定,一是住房自有率,二是租金開支占收入的比重。

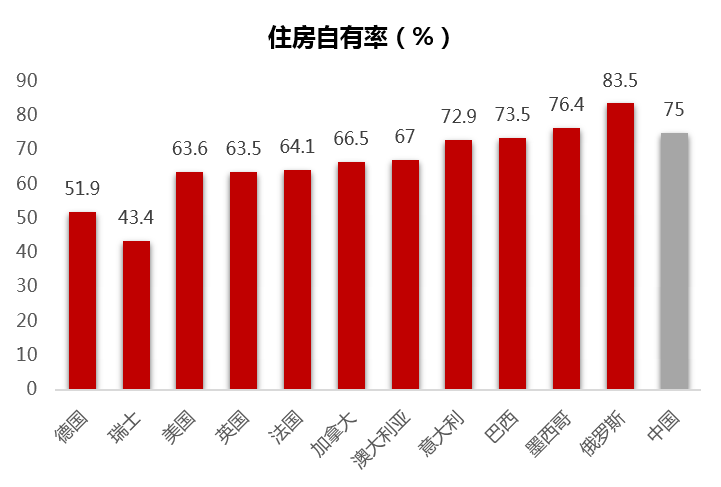

我們國家目前的住房自有率沒有官方的數據可以支撐,行業內各種抽樣調查的數據大約在75%的范圍內。根據國際經驗,經濟越發達,住房自有率越低。隨著經濟的進一步發展,整體住房自有率預計還有10個點以上的下降空間。

圖2:經濟越發達住房自有率越低

來源:各國統計局,華菁證券研究所

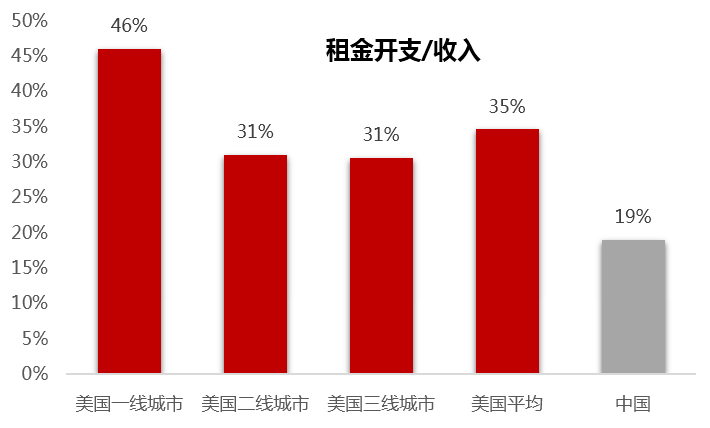

從另一個價格指標租金開支占收入比重來看,2016年我國的比重為19%,而從美國的經驗看,全國平均為35%,一線城市平均為46%,二、三線均為31%。無論比照哪個標準,我國租賃人群在租金上的開支都有10個點以上的提升空間。在住房自有率和租金占比變化的共同作用下,預計2027年我國租賃市場將達到5萬億。

圖3:中國居民租金開支仍有提升空間

來源:國家統計局,Zzillows,華菁證券研究所

龍頭公司管理規模將超100萬間

我們預測未來中國的品牌公寓將同時存在集中式、分散式和托管式三種模式。整體品牌公寓的市場占有率將分布在10-15%的范圍內。

我國目前品牌公寓的數量不到200萬間,占整體租賃市場的比重約為2%,集中式公寓龍頭公司的平均管理規模在2-3萬間左右,分散式公寓龍頭公司管理規模在50萬間左右。未來品牌公寓如果能達到10%的市場占有率,整體的公寓數量將達到1060萬間,Top10的管理公司平均管理間數為46.8萬間,TopOP2的公司平均的管理數量將達到99.3萬間。

目前美國排名第一的公寓管理公司Greystar管理41.6萬間,日本排名第一的公寓管理公司大東建托管理97.8萬間。合理推測下,未來中國排名第一的品牌公寓管理公司將會管理超過100萬間。

2、玩家分析

企業面臨的現實困境

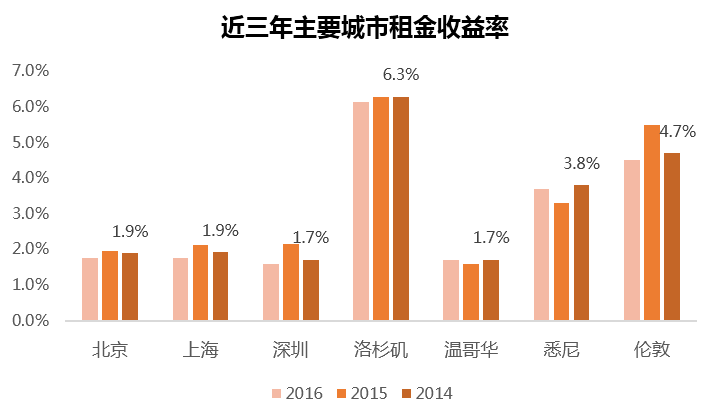

我國的長租公寓領域的公司一直處于謹慎發展狀態中,原因之一是資產價格的高企導致國內租金回報率長期較低,這使得長租公寓的拿房成本高且企業很難在起步階段自持物業;另一方面,在全球主要發達經濟體利率趨于0甚至負的情況下,我國市場利率仍然長期在4%以上的水平,企業融資成本較高。過低的資產收益率和高企的融資成本,很大程度上限制了企業加杠桿快速做大的可能性。

圖4:國內核心城市資產價格收益率,低于主要可比發達國家城市

來源:Wwind,Zzillows,華菁證券研究所

另外,我們根據目前的數據對長租公寓的息稅前利潤率做了敏感性分析。入住率在95%的情況下,拿房成本達到租金收入的60%則息稅前利潤率為0。人房比達到11人/百間則息稅前利潤率也將為0。綜合來看,55%的拿房成本占比和百間65%的入住率是盈利的臨零界點。

這樣的利潤結構意味著長租公寓領域并不是一個盈利空間很豐厚的行業,對于已經進場和試圖進場的玩家這依然是個有門檻的行業,無論是資源獲取端還是運營管理端,市場參與者都行走在刀刃上,稍有不慎都將無利可圖賠本出場。

股權融資助力萬億市場競速跑

對于長租公寓這樣一個資金和資源雙密集型的行業,由于債權融資操作空間太小,使得在搶占市場份額的競速賽跑中借助股權融資的力量來做大變得十分必要。

我們看到長租公寓領域的公司近些年在私募PE市場上十分活躍,創業型的長租公寓公司在私募PE市場幾乎每年進行1-2輪股權融資,我們統計的6家平均管理規模在2-3萬間的代表企業目前累計已從股權市場融資接近60億元人民幣,這對于一個未來龍頭管理規模將超過100萬間、行業空間在萬億級別的市場投入而言仍然只是杯水車薪的投入。

在目前定增受限、債務成本居高不下的市場環境下,即使背靠擁有A股上市公司平臺的長租公寓公司在發展業務時也將目光投向了股權融資市場,試圖借力股權融資加速業務發展。可以預見未來長租公寓領域將會是股權融資市場十分活躍的板塊。

四類市場參與者“招數”拆解

我們判斷未來資金與和資源端的優勢和可持續性將決定行業龍頭的歸屬。整體而言,市場現在主要有四類市場參與者:開發商類、中介類、酒店類、創業類。

開發商類背景的公寓管理公司,充分利用了母公司手中的閑置自持資產進行升級改造,同時借助集團整體的信用進行低成本融資。但他們的劣勢也十分明顯,離開了母公司的資源支持,溫室中成長起來的團隊在業務進行對外擴張時盈利的持續能力將遭遇嚴峻挑戰。代表機構有萬科泊寓、招商壹棧;

中介背景的公寓機構如鏈家(自如)、我愛我家(相寓)主要由租賃中介業務延展而來 ,有天然的客源和分散式房源獲取渠道,所以中介背景的長租公寓商主要以分散式公寓切入市場。中介背景的公寓商最大的挑戰來自于運營,對產品的理解和成本控制能力將是爭奪市場的關鍵;

酒店類背景的公寓商如華住(城家)、窩趣(鉑濤)等的主要優勢在于,住客和存量物業的管理經驗上要比別的市場參與者都豐富,運營效率有先發優勢,并且在物業資源端。與開發商相似,酒店集團也擁有較多的存量物業可以進行改造轉變物業運營功能。

創業類是目前長租公寓領域中數量最多的參與者,與其它市場參與者相比而言,他們在資源端和資金端都沒有先發優勢,但經營思路和方式靈活,通常能在一個細分子領域中實現超速跨越。

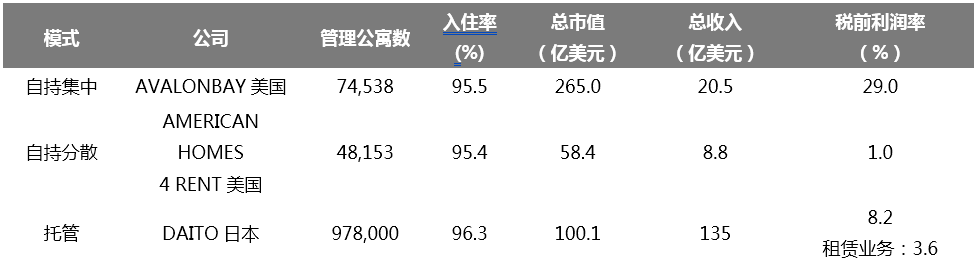

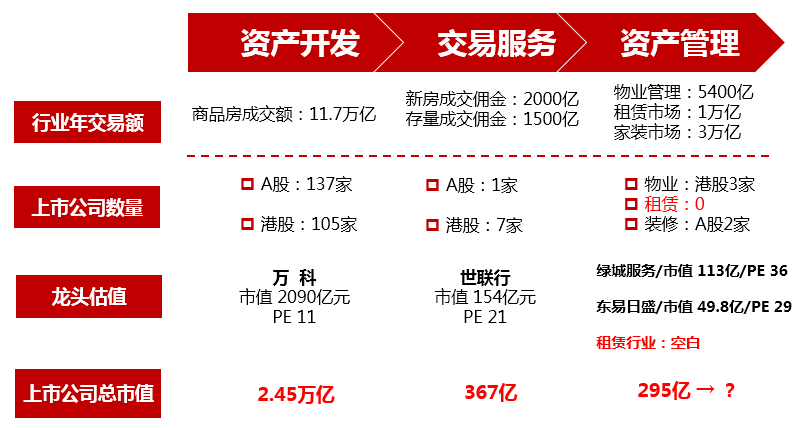

3、美日市場上三種成熟模式分析

縱觀美國和日本的長租公寓市場,我們發現有三種代表型的上市公司:自持集中型、自持分散型、托管型。前兩種出現在美國市場,市值最大的兩家公司為AVALONBAY(AVB)和AMERICAN HOMES 4 RENT(AMH);最后一種出現在日本市場,市值最大的是大東建托(DAITO)。其中盈利能力最好的是自持集中式的AVB,稅前利潤率為29%,其次是托管式的大東建托,純租賃業務的稅前利潤率為3.6%。自持分散式的AMH只有1%。

圖5:自持集中式盈利能力最強

來源:公司年報,華菁證券研究所

各家均采用2016年年報數據,匯率按1美元=110.97日元折算

集中VS分散:集中式的賺錢優勢明顯

我們選擇同樣自持經營,并且都在美國市場上市的AVB和AMH進行比較,可以看到,在物業運營成本和折舊兩項涉及物業本身的成本上,集中式公寓都大幅跑贏分散式。這主要是由于集中式公寓具有集中拿房、集中裝修、集中管理和一次性投入市場等特點,并且大部分集中式公寓為自建或者協商收購,較通過單個物業投標而來的分散式公寓有明顯的成本端優勢。

圖6:集中VS分散成本拆分(占比營收)

來源:公司年報:華菁證券研究所;營業利潤率不含房產交易

自持集中式的賺錢之道

通過對美國長租公寓板塊6家集中式公寓公司的綜合研究我們發現,穩定的自持集中式公寓運作模式包含以下幾個特點:

自己持有90%以上的物業 ,順應周期進行物業的獲取和出售;

物業獲取方式以自主開發為主,占6成,收購占4成,持有資產周期在4年以上,開發類資產占總資產比重為9.5%;

資本結構上股權融資與債權融資比例約為1:1,平均資產負債率46.1%。

托管式需要產業鏈上下游強整合獲取規模利潤

經過幾十年的業務演進和發展,大東建托已經形成了以托管租賃為平臺入口貢獻穩定現金流,以建筑業務為利潤中心,金融、護理、能源業務為增值引擎的產業鏈協同模式。托管租賃業務雖然貢獻了55%的業務收入,但利潤貢獻只有5%。作為利潤中心的建筑業務以45%的收入占比貢獻了75%的利潤。租賃業務越來越成為一個平臺和入口業務,起到帶動產業鏈發展和協同盈利的作用,而非單獨作為利潤中心存在。

盈利模式總結:擁抱資本&擁抱產業鏈

從美國和日本兩種比較成功的商業模式可以看到,長租公寓領域要成就可持續的盈利模式有兩個可行的方向:

擁抱資本做自持,通過物業的增值獲益;

擁抱產業鏈將租賃業務作為入口,通過產業鏈業務獲取超額利潤都是可行的方向。

而這兩種商業模式需要的核心能力是有差別的。擁抱資本端需要的核心能力是資本運作能力和對周期的深度理解能力,擁抱產業鏈的模式則需要相當的平臺管理和協同能力。可以說無論哪種模式要做到成功都是有相當門檻的。

疊加前面我們對行業分散度的判斷,我們認為長租這個行業要進入不難,但要做大并且持續盈利,以致持續高利潤率地盈利是有相當難度的。未來在中國的市場中會走一條先擁抱產業鏈再擁抱資產的發展路徑,在這個過程中不排除會出現同時擁有兩端優勢的企業出現,同時也會催生或者衍變分化出很多專注做單個領域的專業化的公司,例如裝修、家政、搬家、金融等等。

4、資本市場估值展望

成熟市場估值情況

長租公寓市場海外已經形成3類典型商業模式,并且有相關的上市公司,從PS估值上看,自持集中式>自持分散式>托管分散式。自持集中式市值最高的公司AVB的PS達到13,自持分散式市值最大的公司AMH為6.6,托管式為0.7,與開發商的PS值類似為0.7。自持式由于市值中含有對自持物業的重估價值因此PS遠高于托管類公司。

國內長租公寓行業及龍頭公司估值展望

從A股對資產類公司的估值來看,呈現出周期<非周期<周期+非周期,重資產<輕資產<輕重結合的特征。典型的輕重資產結合、周期非周期業務結合的公司中國國貿擁有資產類公司最高的估值,PS 9倍,PE 32倍。長租公寓領域是另一個能夠完美組合周期與非周期業務的行業板塊,輕重結合的資產運作模式將極大地改變目前地產板塊的估值體系,成就新的高市值龍頭出現。

圖7:國內資產管理階段資本市場空間亟待挖掘

來源:Wind,華菁證券研究所;所有估值數據截止5月底,PE為TTM

預測到2027年,品牌公寓占整個租賃市場的比重達到10%,行業整體管理規模預計為1060萬間附近,品牌公寓行業的整體估值有望達到約為4.2萬億;龍頭公司管理規模約為100萬間,與之對應的估值3800億。

圖8:品牌公寓行業及龍頭估值推測

來源:華菁證券研究所

假設條件:1、單間年房租收入為50000元;2、入住率為95%;3、PS為8

風險提示:行業內公司盈利能力不穩定,政策多變化。