2020年地產國企兼并重組迎來“小高峰”,3月中航集團決定剝離低效房產,4月中國重汽集團將旗下重汽地產轉讓給碧桂園,6月南國置業擬收購電建地產100%股權,通過“子并母”重組方式實現曲線上市,8月魯能“易主”至綠發,10月中國能源建設換股吸收合并葛洲壩。近期地產國企重組整合現象頻繁,同時《國企改革三年行動方案(2020—2022年)》于年內通過中央深改委審議,持續推進國企改革由“管資產”向“管資本”,未來三年全面深化房地產國企改革有望提步加速。

01

地產國改歷程

“退房令”源起,新國改加速

歷史上多輪央企國企改革的頂層邏輯是“做大做強”、“要求非房國企有序退出”。

2010年3月國資委新聞發布會表示,除16家以房地產為主業的中央企業外,還有78戶不以房地產為主業的中央企業需要加快進行調整重組,在完成企業自有土地開發和已實施項目等階段性工作后要退出房地產業務。

退房令后,國資委圈定進行房地產開發的央企不減反增,2011年新增5家主業非房地產業務的央企將會獲批保留地產業務,從而使允許從事房地產業務的央企由此前的16家擴編至21家。

一些央企加速進行房地產資產清退;而規模較大的房地產開發央企,面對競爭激烈的市場,持續推進集團內部的資源整合,包括保利發展和保利置業、中糧地產和大悅城地產、南國置業和電建地產的重組。2017年后的央企國企的改革中,混合所有制改革在其中扮演著比較重要的角色。混改原則上,指國企讓渡控制權,引入民營資本充當戰投,實現優勢互補。中國金茂、大悅城、招商蛇口在改革中,引入社會資本戰投(險資),從而優化股權結構,發揮社會資本股東的優勢,激活企業活力。

值得注意的是,2020年6月《國企改革三年行動方案(2020—2022年)》獲得審議通過,方案的出臺標志著國改再次吹響沖鋒號,未來三年國企改革有望加速。

02

央企改革:頂層邏輯是做大做強

混改為當下主流

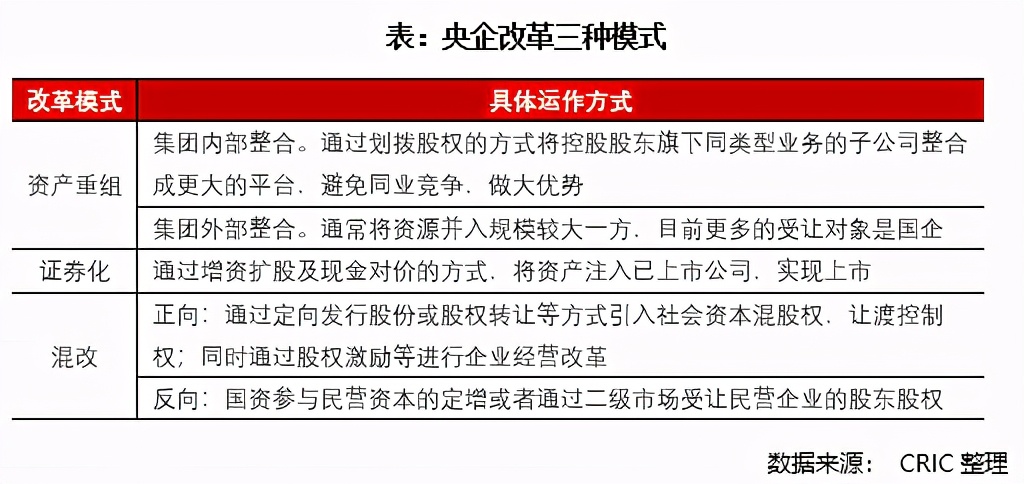

國企改革分為央企改革和地方國企改革。在央企改革方面,主要圍繞資產重組、盤活殼資源、混股權、改善經營效率等主線進行,主要包括以下三種模式:資源整合;證券化重組;混合所有制改革。

國企改革的頂層邏輯是“做大做強”,通過改善資源配置,以提高整體國企效率。無論是早年的“退房令”,還是2015-2016年國企與國企間頻繁發生的“大吞小”兼并重組,亦或是近期出現的民企接手國企項目,無一不是圍繞該主線展開。一般分企業集團內部和集團外部的資源整合。

集團內部進行地產業務的整合重組主要是為了避免同業競爭,減少資源的重疊與浪費,同時內部整合能夠將原本分散或相對獨立的資源進行橫向聚集,提高集中度,增強企業的核心競爭力,實現1+1>2的效果。如中建系、保利系、中糧系、魯能系、中交系等的資源整合均屬于此類的集團內部的資源整合。一般情況下,由于控股股東是唯一的主導方,支付方式也主要是以受讓方向控股股東發行股份或者支付現金等方式進行,所以在整合過程中涉及環節相對較少,整合過程推進得相對順利。

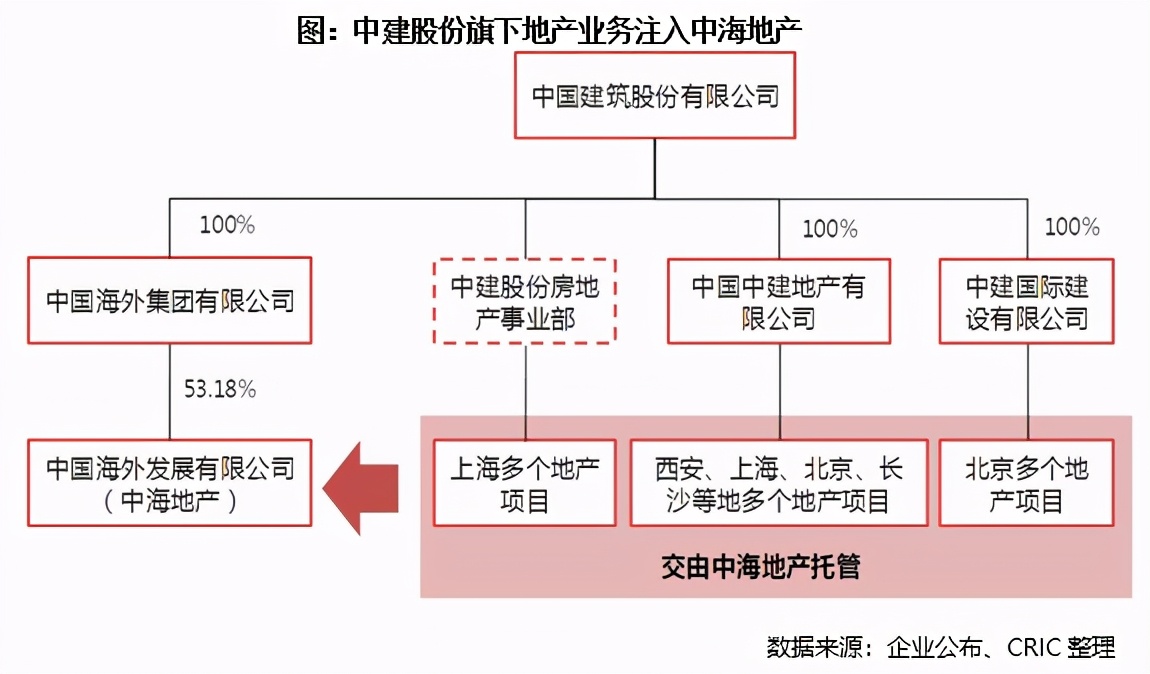

我們具體以中建系為例。2015年3月24日,中海地產與中建股份就擬注入資產達成協議,將收購中建股份全資附屬公司的30個項目及股東貸款。此次整合對于中海而言益處頗多,首先,中建系房地產業務整合,使中海獲得集團地產資源的大量傾斜,成為中建系房地產開發業務骨干。其次,資源整合,擴充了業務領域。中海地產以商業和中高端住宅開發為主,融入中建中端和保障房等業務后,拓寬了其業務范圍和發展規模,有助于鞏固市場地位。再者,從并購方式來看,股份認購擴大中海股本,優化負債比率。最后,中海獲得約1092萬方優質的土儲資源補充。

國資委曾發文敦促央企要加大內部資源整合力度,推動相關子企業整合發展,并加大資本運作力度,推動資產證券化,用好市值管理手段,盤活上市公司資源,實現資產價值最大化。而考慮到央企再整體IPO的可能性不大,地產行業作為市場化程度較高的行業,歷史上沉淀了較多的上市平臺,一般情況下,央企內部的證券化重組更傾向于通過資產重組將資產注入已上市的公司,實現已上市平臺的最大利用化。

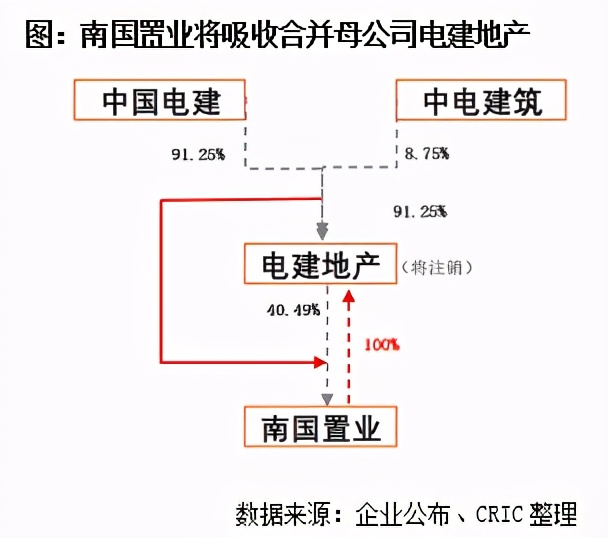

如2020年6月由南國置業發起的“子并母”的資產并購案,南國置業擬以發行股份及支付現金的方式吸收合并電建地產100%股權。具體操作是南國置業將向電建地產的股東中國電建(持股比例91.25%)、中電建筑(持股比例8.75%)發行股份并支付現金12億,在吸收合并完成之后,電建地產將注銷法人資格,南國置業作為存續主體。一番操作完成之后,中國電建將成為南國置業的控股股東。

混改主要通過國有資本、集體資本、非公有資本等交叉持股,同時推動市場化的經營改革,推動國有資產使用效率最大化,有利于各種所有制資本取長補短、相互促進、共同發展,實現從“管資產”轉向“管資本”。

一般情況下,混改在混股權方面主要分為:正向,由國資股權讓渡,引入社會資本;反向,國資入股民營企業,實現財務投資擴大規模兩不誤。

央企進行的正向混改,主要為由國資股權讓渡,引入社會資本,最后呈現兩種不同的股權關系。其一,國有資產仍是控股主體,國資股權仍是控股股東,持續主導央企的運營,社會資本為第二大股東。其二,國有資本退出該主體的控制所有權,國有資本僅作為參股,混入其他民營資本,形成較為復雜的股東持有機制,更好發揮“管資本”的國資監管定位。

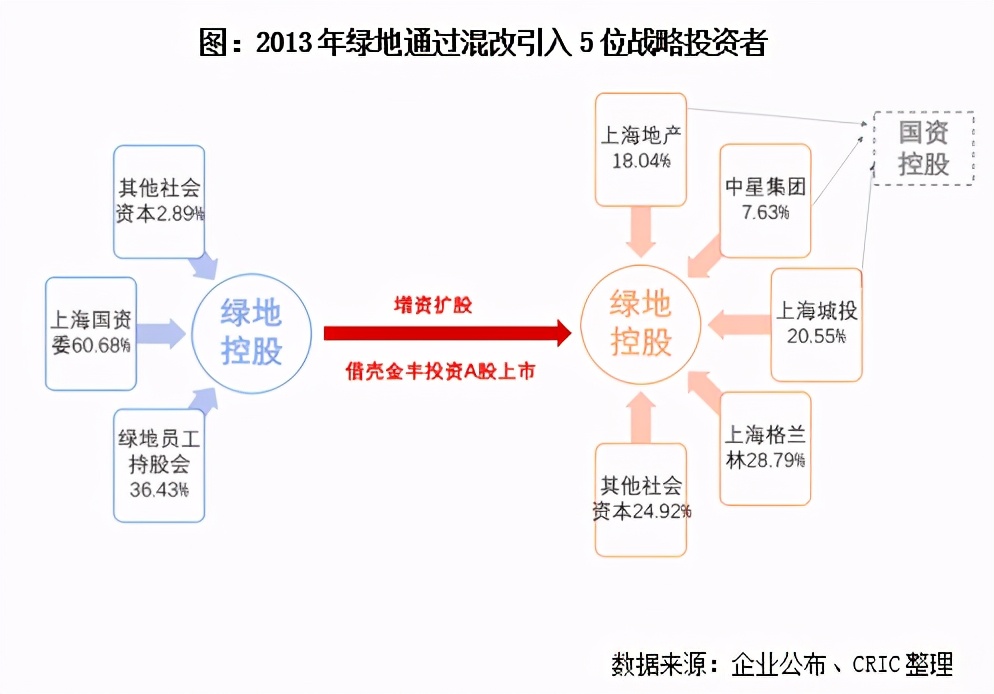

混改成功較為典型的是2013年上海國資委控股的綠地集團的混改。2013年綠地通過增資擴股引進包括平安在內的5家戰略投資者。交易前上市公司控股股東為上海地產集團,實際控制人為上海市國資委;交易完成后上海國資系統雖然仍是綠地控股的最大實際控制人,但其一致行動人持股比例已經減少到50%以下的紅線。值得注意的是,此前的重組公告明確表示過,上海市國資委不參與企業日常經營管理,國有股東相互獨立,其作為財務投資人將來并不會實質性介入上市公司的日常經營管理。

03

地方國資改革

上海經驗,重視資本市場

地方國企改革也是國企改革的重要環節,但各地國企改革的進度差距相對較大,經濟發達、資本運作經驗豐富的地方國資改革活躍。

本章選擇以市場化程度高、地方國資較為靈活的上海為例,盤點當前上海國資委旗下地產平臺的發展現狀,并依托上海國企改革經驗以期對各地方國企改革提供參考和借鑒。

上海國企自身基礎扎實,在歷次國企改革中都充當“領頭羊”的角色。剔除上海建工和亞通股份兩家房地產主業占比較少的房企外,上海國資委旗下共有13家從事房地產的上市國企,合計14個上市平臺(上實系“A+H”模式)。按房地產業務模式區分,分為兩類:

(1)開發型:綠地、光明、上海城投、上實、上海地產(中華企業)和西藏城投等六家國企是以地產開發為主業;

(2)運行型:上海臨港、陸家嘴、張江高科、浦東金橋、外高橋和市北高新等六家國企以存量資產開發運營為主。

上海本地國企戰略保守,規模較小,土儲資源主要集中于上海和周邊城市,部分市屬國資委旗下房企出現區域同質化競爭,為國企內部資源整合提供依據。上海房地產板塊的國企改革走在全國前列,本輪改革的時間范圍絕大部分處于2015-2016年,與央企國改節奏同步。本文梳理了上海國資委旗下以房地產為主業的上市國企的改革方式,主要有三條關鍵路徑:資產重組、證券化和混合所有制改革。

資產重組主要為了優化國有資產善資源配置,以提高整體國企效率。上海國資的房地產板塊的資產重組主要有三類:

1)為規避同業競爭,控股股東旗下其他房地產板塊注入上市平臺;

2)“大吞小”式并購完成轉型,實現1+1>2;

3)優秀資產置換上市。

整體看來,上海國資委旗下房企整合更多是控股股東內部的資產重組。集團外部的市場化并購動作較少。未來資源整合方向上,需同時加快橫向聯合與縱向整合重組。

上海金融市場比較活躍,借助資本市場實現國資的保值增值是上海深化國改的主要靚點。上海國資委充分盤活存量殼資源,旗下稍具規模的房企均已實現集團整體上市或部分資產上市。如光明地產借殼實現整體上市,2015年光明食品集團(母公司)將旗下農工商房地產與海博股份進行資產重組,再借殼海博股份(600708.SH)正式登陸A股,并正式更名為“光明地產”,由于海博物流業務的注入,光明地產的主營變更為冷鏈物流+開發雙輪驅動。

上海國資的混改原則上直接引入社會資本或國資參股民企“反向混改”方式,實現股權多元化,國資在房地產充分競爭性領域爭取做到相對控股或參股。上海國資委旗下以房地產為主業的上市房企規模相對較小,絕大多數股票市值都處于300億元以下,戰投進入門檻適中,大概需要1-2位戰投,可直接引入戰投一次性實現混改。

上海國企混改以股權轉讓為主流,綠地的“二次混改”,上海國資擬轉讓其17.50%的股權,國資的股權比例進一步稀釋,另外城投控股、張江高科和光大嘉寶混改均是國資轉讓股權予社會資本,讓渡控制權。而增資擴股引入戰投僅占到較少,僅中華企業定向增發,引入華潤置地和平安不動產當戰投。

第一,上海國資委充分重視資本市場,利用存量殼資源,如房地產等競爭類行業實現整體上市或核心資產上市。

第二,上海國資最大限度引入外部資本,真正落實到“管資本”。

第三,上海國企在現代企業制度、公司治理方面擁有豐富的經驗。

04

三年國改加速

國企、民企均存在機遇

……部分略……

2020年國企改革三年行動方案出臺,預計未來三年內,房地產行業內大量的央企和地方國企面臨改革,改革力度和市場影響不容忽視。

國企改革對行業整體格局改變有限,而未來國企改革更多只會在局部市場上有所調整,對行業內的房企來看,將會有以下影響:

首先,混改有助于房企降低杠桿水平。對規模國有房企而言,大概率會選擇引入以險資為主的戰投,混資本實現股權多元化的同時,還能股權代替債權,通過股權融資進一步降低杠桿水平,以改善財務報表。對民營房企而言,則由于民企杠桿率普遍較高,“三道紅線”后,屆時觸線的民企將最大限度控制其債務規模,一定程度上會放緩規模增速,為維持原有體量和梯隊,民企管理層可能會從原先不愿意讓渡股權,變得急于“染紅”,接受國資注入改善其杠桿的同時,以便獲取更優的資金成本優勢和土儲資源優勢。

其次,主業非房國企盡快“去地產化”,部分企業有可能獲得并購機會從而影響中小規模房企的行業排名,這會帶來兩個機遇。

1)國企之間可互相“抱團取暖”,實現“做大做強”。如2020年9月武漢國資委將旗下武漢地產集團、武漢建工集團在內的五家國企的房地產業務都注入武漢城市建設集團,導致10月武漢城建一舉躍升全國房地產企業排名第73名,而武漢地產9月排名第113名。

2)政策支持國企與民企相互兼并重組,對與政府關系維護較好的龍頭民企,可以介入已深耕區域的相關國企改革,有選擇性地接盤本地性價比高的項目,補充土儲資源。

最后,監管可能對民企“買殼”重組有所松動。資本市場最初是為了國企解困而設立的,對待國企和民企上市態度大相徑庭。以克而瑞操盤TOP200房企為例,央企和地產國企的上市比例高于70%,而民企的上市率僅52.05%。見微知著,A股存在諸多無增長潛力、經營困難的殼資源,“買殼重組”可能再度成為民營房企的重頭戲。但就恒大重組“深深房A”回A失敗來看,房企想實現A股上市難于上青天,但A股對房地產的估值始終高于港股,依然會是房企們希望登陸的市場。